資産裏付型STOで「SBI証券・野村證券・三菱UFJ信託銀行・ケネディクス」の4社が協業

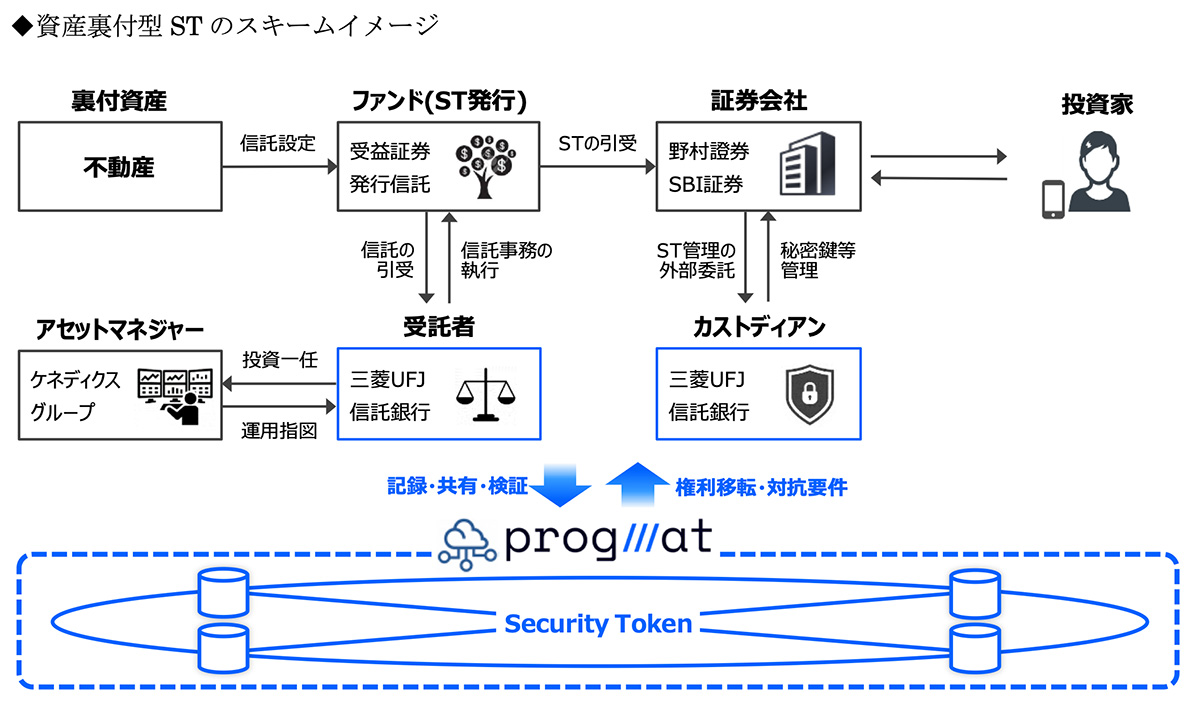

三菱UFJ信託銀行・ケネディクス・野村證券・SBI証券の4社は2021年7月9日に、三菱UFJ信託銀行が提供するブロックチェーン基盤「Progmat(プログマ)」を活用して、受益証券発行信託スキームを用いた資産裏付型セキュリティトークン(ST)の公募について協業することを発表しました。

こちらから読む:NFTアート×アパレル”TETRAPOD APPAREL”始動「国内ニュース」

三菱UFJ信託銀行の「Progmat」を活用

三菱UFJ信託銀行・ケネディクス・野村證券・SBI証券の4社は2021年7月9日に、三菱UFJ信託銀行が提供するブロックチェーン基盤「Progmat(プログマ)」を活用して、受益証券発行信託スキームを用いた資産裏付型セキュリティトークンの公募について協業することを発表しました。

「受益証券発行信託スキーム」とは外国で発行された株式などといった様々な財産を信託して受益証券という有価証券にすることによって取引・流通しやすくする枠組みのことであり、「資産裏付型セキュリティトークン」とはブロックチェーン技術を用いて発行される”有価証券などの資産に価値が裏付けられたデジタル証券”のことを指します。

日本国内で資産裏付型セキュリティトークンを発行する際には、一般的な証券化スキームである「合同会社と匿名組合を組み合わせる方法(GK-TK)」や「特定目的会社制度を利用する方法(TMK)」を活用することが考えられますが、GK-TKで法的に有効な権利移転を実現するには、公証役場で確定日付を取得したうえで合同会社の営業者への通知又は承諾が必要となり、TMKでは裏付資産を入れ替える等の変更があるたびに、資産流動化計画を変更して利害関係人の事前承諾を得る必要があるなど、これらのスキームを資産裏付型セキュリティトークン化の汎用的な仕組みとして活用するには実務上の課題がありました。

三菱UFJ信託銀行はこのような課題を解決するために、同社が提供するセキュリティトークンの発行・管理プラットフォーム「Progmat」と「受益証券発行信託」を組み合わせて以下のような特徴を備えた仕組みを構築したと報告されています。

- 法的な取引安定性を、デジタル完結で容易に担保できる(確定日付取得を要さない)

- 長期・無期運用型の商品を、柔軟に設計できる(資産入替に際し法律上の制約がない)

- 信託財産として受託可能な財産性があれば、広く裏付資産型STの対象にできる

「不動産を原資産とするSTの公募」に向けて協業

具体的な今後の取り組みについては『不動産を原資産とした資産裏付型セキュリティトークンの公募に向けた協働を行っていく』と説明されており、「ケネディクス・野村證券・SBI証券・三菱UFJ信託銀行」の各社はそれぞれ以下のような役割を担うことになると報告されています。

【ケネディクス】

- 原資産となる不動産の拠出(オリジネーター)

- 対象資産のアセットマネジメント業務

- 対象資産に係る投資家向け情報開示業務

【野村證券】

- 資産裏付型セキュリティトークンの取扱い業務

- 資産裏付型セキュリティトークンの保護預り業務

【SBI証券】

- 資産裏付型セキュリティトークンの取扱い業務

- 資産裏付型セキュリティトークンの保護預り業務

【三菱UFJ信託銀行】

- ブロックチェーン基盤「Progmat」のシステム提供・保守

- 受益証券発行信託の受託業務(資産裏付型セキュリティトークンの名簿管理を含む)

- 資産裏付型セキュリティトークンのカストディ業務(秘密鍵の管理等)

こちらの記事も合わせてどうぞ